|

|

文 | 银行螺丝钉 (转载请获本人授权,并注明作者与出处)

有朋友问螺丝钉,投资的时候,看市场哪种风格表现好,就投资哪种风格,这样是不是更好呢,为啥还要投资其他风格呢?

1. 企业生命周期

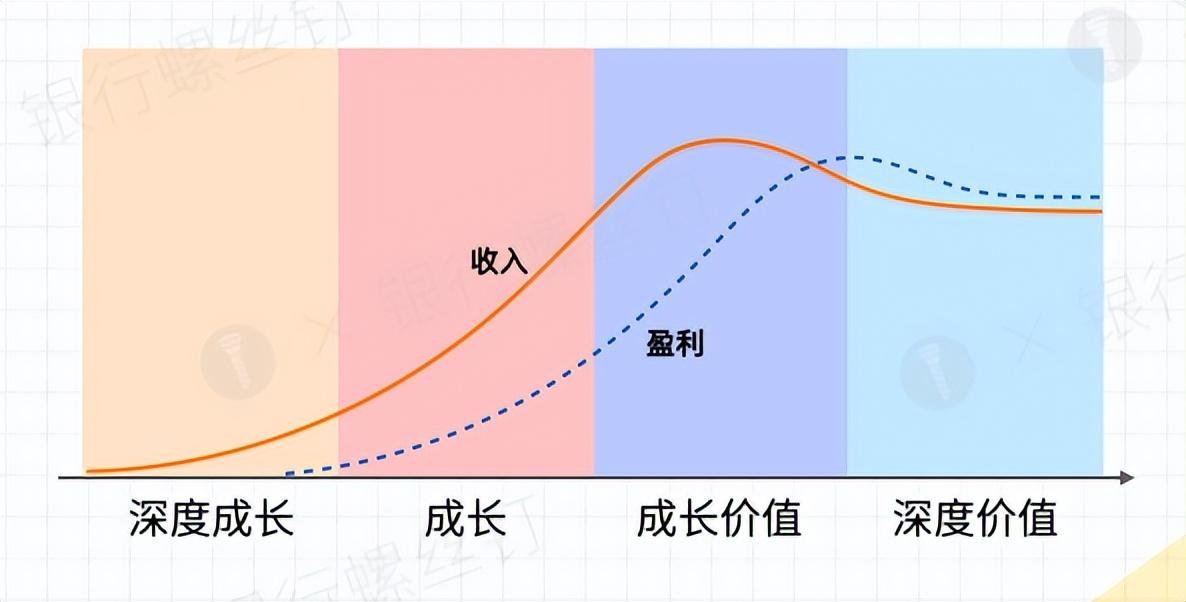

其实不同的风格,对应着不同的企业生命周期。

▼天使投资、风险投资

这是最早的阶段。

企业都还没上市,往往是只有一个点子或者计划,甚至连收入可能都没有。

成功率也比较低,可能投100个项目,才能成一两个。

不过成功的这一两个,收益率会很可观。

▼深度成长风格

此时企业已经上市,有一定的规模。

并且企业收入处于高速增长阶段,但盈利可能还没多少,是跑马圈地、扩大市场份额的阶段,企业不着急赚取盈利。

所以深度成长风格的品种,可以参考市销率。

▼成长风格

此时企业发展到了一定程度,收入仍然高速增长,同时盈利也进入正轨,开始高速增长。

这个阶段,看市盈率、市销率都是可以的。

▼成长价值风格

此时企业进入成熟阶段。

收入增长速度已经放缓,也就是企业快到自己生意的天花板了。

毕竟没有哪个企业可以一直保持超过社会经济增速的成长速度。

不过这个时候,企业可以通过提高效率、控制成本等方法,仍然保持盈利增长速度比较快的状态。

企业的ROE也就比较高。

像巴菲特和查理芒格就是典型的成长价值风格,这种风格比较看重企业的盈利能力,高ROE就是典型的特征。

▼深度价值风格

当企业发展到后期的时候,收入、盈利增长速度都比较慢了。

但是企业的现金流还是不错的,很多企业在这个阶段可能会保持较高的分红,成为现金牛。

红利指数中,很多就是这类品种。

▼均衡风格

还有一种风格是均衡风格,代表基金经理是彼得林奇。

均衡风格考虑的是性价比。

例如PEG指标,就是用市盈率/未来的盈利增长速度。

比如对于一个成长股,即便估值高,但只要盈利增长速度也高,那PEG算出来还是比较低的,均衡风格就也有可能会考虑。

2. 其他两种风格

另外,还有其他两种不太常见的风格。

▼困境反转

类似深度价值,不过企业已经走在衰退的路上。

衰退的企业,有极少数,可以走出困境反转,焕发新春。

不过这种成功率比较低,不太适合普通投资者。

巴菲特、格雷厄姆早期做过类似的投资,把身处困境、很便宜、但是还有资产的企业买下来。

之后召开股东大会,开除工人、变卖资产,然后变现。

不过后来巴菲特在某一次这样操作的时候,引发了当地的工人强烈不满,之后巴菲特也就不再做类似的投资了。

▼周期股

强周期性行业,这个投资难度大,我们做的也比较少。

3. 分散配置不同风格的意义

从长期收益的角度,成长、价值、均衡等不同风格,都可以获得不错的回报。

巴菲特早期做深度价值风格的时候,收益率甚至比后期还高。

在公募基金中,成长、价值、均衡风格的顶级基金经理,长期年化也能达到20%上下。

事实上,能做到15%-20%的长期年化,就已经是高手了。

不同风格的长期收益,并没有拉开太大的差距。

但是不同风格的涨跌阶段,是不同的:

• 例如2016-2018年,价值风格强势;

• 2019-2020年,成长风格强势;

• 2021年初到2022年4月,又变成了价值风格强势。

我们其实无法预测未来哪种风格表现会更好,所以干脆每种风格都综合配置,这样无论哪种风格强势了,组合都能受益。

所以,主动优选投顾组合同时配置不同风格,并且还会根据估值做再平衡,哪一种风格估值相对更低,在组合中配置比例也会提高。

分散配置,会让组合整体更稳定,同时也拥有了更多的收益来源~

作者:银行螺丝钉(转载请获本人授权,并注明作者与出处)

PS:对指数基金感兴趣的朋友,欢迎阅读《指数基金投资指南》和《定投十年财务自由》。 |

|